炒股就看金麒麟分析师研报,巨擘,专科,实时,全面,助您挖掘后劲主题契机!

导语:昔日一年,IPO阶段性收紧。在收紧计策本质前三年,A股上市千余家企业,部分高市盈率、高价、高募资的企业,在上市后功绩“大变脸”、股价暴跌,投资者亏空惨重,而上市企业及原始鼓舞、保荐券商等中介机构等相关利益群体则赚得盆满钵满。当今列队的近300多家IPO企业中,部分企业的展望募资额相称高,与其盈利规模及质地不太匹配;部分企业高募资对应的畸高估值,是实控东谈主等原始鼓舞成本盛宴的基础。

出品:新浪财经上市公司征询院

作家:IPO再融资组/郑权

规定9月26日,A股列队IPO企业共有297家,其中展望募资额超10亿元的企业共有94家,跳动20亿元的有32家,跳动30亿元的有22家,跳动50亿元的有11家,跳动100亿元的有两家(分袂是华电新能、中化动力)。

起首:wind

起首:wind

在展望募资额跳动30亿元的22家企业中,PCB企业嘉立创十分值得谨防,公司蓝本策画募资66.7亿元,后在IPO收紧计策本质后调减为42亿元。但42亿元的募资额对应的IPO预估值也不算低约420亿元,实控东谈主及陈述IPO前夜入股的鼓舞的账面钞票指数级增长。

数据露馅,嘉立创2023年的营收高达67.48亿元,在中信行业分类“PCB”细分行业中的39家公司中名循序六。有道理的是,嘉立创前五大客户收入估计占比仅2%,在39家公司中垫底,尤其是澄澈低于6家列举的同业可比公司及营收较高PCB企业的收入占比,与行业常规不符。在前五大客户收入占比畸低背后,嘉立创中枢居品数据出现倒挂或矛盾。

前五大客户收入占比畸低仅2% 与行业常规不符

招股书露馅,嘉立创主商业务是提供消失 EDA/CAM 工业软件、印制电路板制造、电子元器件购销、电子装联等全产业链一体化职业,其中PCB业务收入占比最高,2021年达到50%以上,2023年在40%以上。

凭据中信行业分类,当今A股PCB细分行业上市公司有38家,包括生益科技、深南电路、景旺电子、沪电股份等公司。在39家同业公司(包含嘉立创,下同)中,嘉立创的前五大客户占比名次垫底。

2021-2023年,嘉立创分袂终了商业收入59.55亿元、63.87亿元、67.48亿元,前五大客户收入估计分袂为1.39亿元、1.43亿元、1.35亿元,占当期营收的比例分袂为2.33%、2.23%、2%。2%的前五大客户占比在39家公司中最低,显赫低于39家公司算术平均值32.91%。

与营收前十名的PCB公司比较,嘉立创2023年前五大客户占比2%显赫偏低,澄澈低于名次倒数第二的兴森科技的15.85%。嘉立创四肢年营收60亿元傍边的企业,前五大客户收入估计仅占2%傍边,这种颠倒散布的客户结构与营收规模临近的同业公司不符。

招股书中,嘉立创将金百泽、迅捷兴、四会富仕、明阳电路、崇达技巧、兴森科技6家公司四肢可比同业公司。与6家可比上市公司比较,嘉立创的客户收入占比澄澈低于均值25%。从以上数据看出,嘉立创前五大客户的收入占比、极为散布的客户结构与同业公司不符。

费事数据“倒挂” 新客户数目超半但孝敬收入比例仅个位数

嘉立创大客户占比低、客户散布的原因或与公司的谈论格局联系。陈述材料露馅,嘉立创线上收入占比均跳动90%,下搭客户较散布。

招股书露馅,嘉立创的线上销售平台有嘉立创自营官网 、立创自营官网、天猫、中信华官网等,其中嘉立创自营官网销售收入占比约50%。

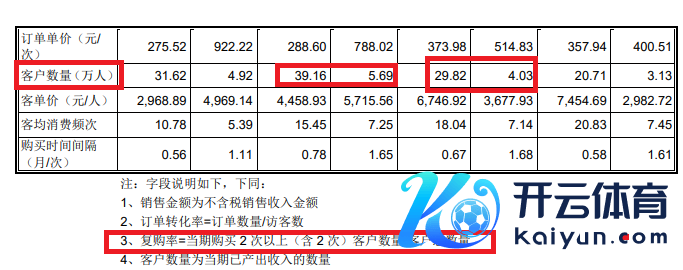

嘉立创自营官网主要销售PCB、PCBA居品,2020-2022年客户数目(境内商城)分袂为23.84万东谈主、33.85万东谈主、44.85万东谈主;2021年和2022年的新客户(指注册日历在论说期内,上年无购买记载,本期有购买记载的客户)数目分袂为19.84万东谈主、23.77万东谈主,占当年总客户的数目分袂为58.61%、53%,新客户孝敬金额分袂为1.36亿元、1.59亿元,占比分袂为6.18%、7.54%。

起首:陈述材料

起首:陈述材料

2021年和2022年,嘉立创自营官网境内客户中有跳动5成王人是新客户,但孝敬的收入王人不到8%。换句话说,嘉立创自营官网境内的收入基本上王人是老客户孝敬的。凭据上述数据推算,嘉立创自营官网2021年和2022年境内老客户数目分袂为14.01万东谈主、21.08万东谈主。

那嘉立翻新老客户数目占比与孝敬收入占比的严重“倒挂”是否能诠释财务数据存在问题?要是不存在问题,那诠释嘉立创比较依赖老客户来营收,复购率(陈述材料中的复购率=当期购买 2 次以上(含 2 次)客户数目/客户总和量)应该不会太高,因为要是复购率跳动50%的话,新客户数目多且复购率不低就不可能孝敬太低的收入。

起首:陈述材料

起首:陈述材料

但陈述材料露馅,嘉立创 境内自营官方网站的复购率很高,2021年PCB居品复购率77.67%、PCBA复购率71.96%;2022年PCB居品复购率77.02%%、PCBA复购率70.83%。综算狡计,嘉立创创境内自营官方网站2021年和2022年的复购率分袂约为76.99%、76.23%。

2021年和2022年,嘉立创境内自营官方网站的新客户数目占当年总客户的数目分袂为58.61%、53%,新客户孝敬金额占比分袂为6.18%、7.54%。也等于说,2021年度和2022年度的新客户中至少有20%有复购情况,但为安在新客户有不低的复购比例且用户数目高的情况下,却孝敬了个位数比例的收入?这些疑问有待公司给出回复。

“不差钱”仍要募资42亿元

凭据最新版块的招股书,嘉立创这次IPO策画公确立行股票不跳动6,200.00万股,占刊行后公司总股本的比例不低于10%,策画募资42亿元。由此推算,嘉立创IPO预估值约420亿元。

但财报露馅,嘉立创账面并“不差钱”。规定2023年12月31日,嘉立创账面的货币资金为5.99亿元,往还性金融资产20.07亿元,广义货币资金估计约26.06亿元。同时,嘉立创账面上的有息欠债(短期借款、一年内到期的非流动欠债、永久借款、应答债券之和)为0.83亿元,险些莫得有息欠债压力。

2021-2023年,嘉立创资产欠债率分袂为47.48%、35.12%、32.92%,逐年裁减。财报露馅,嘉立创的主要欠债是应答款项和预收款项,欠债压力较轻。

在账面“不差钱”致使资金相对充裕、险些0有息欠债、欠债压力较小的情况下,嘉立创多半募资合感性和必要性被质疑。

尤其是,嘉立创论说期内还多半现款分成,2021年和2022年分袂分成2.7亿元和4亿元,估计6.7亿元。尽管嘉立现款分成还构不行“清仓式分成”,但有钱分成且账面资金充裕的情况下募资的操作有待商榷。

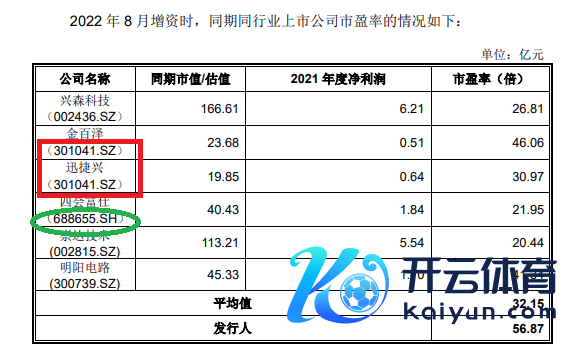

在嘉立创发轫版的招股书中,公司展望募资66.7亿元,后在IPO收紧计策本质后调减为42亿元。但42亿元的募资额对应的IPO预估值也不算低约420亿元,实控东谈主及陈述IPO前夜入股的鼓舞的账面钞票指数级增长。

本次刊行前,嘉立创本色约束东谈主为丁会、袁江涛及丁会响,三东谈主估计径直和转折执有公司87.48%的股份。按照420亿元估值狡计,三位实控东谈主的身价将高达300亿元以上。据悉,三位实控东谈主三东谈主的入股成本约3亿元,如今执有的嘉立创股权预估值超300亿元,升值百倍。

2021年2月,嘉立创以增资神色引入职工执股平台鼎创天诚、鼎创浩盈、鼎创星源,入股价钱为9.09元/注册成本。9.09元/注册成本对应的嘉立创估值约7.5亿元,如今嘉立创IPO预估值420亿元,公司老职工身价也增长了数十倍。

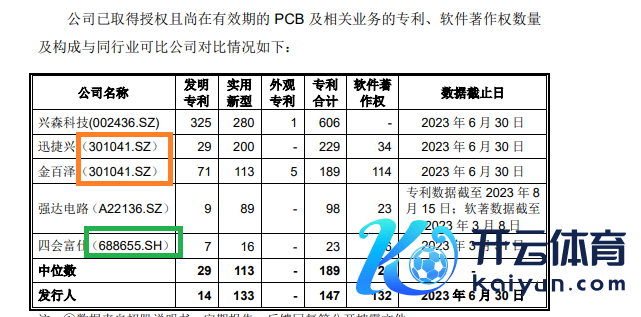

陈述材料频现初级装假 国泰君安是否奋发守法?

嘉立创这次IPO的保荐机构是国泰君安。在问询函回复公告中,嘉立创至少有5次将可比同业公司迅捷兴、四会富仕两家公司的证券代码写错,其将迅捷兴的证券代码写成“301041.SZ”(本色上是“688655.SH”);将四会富仕写成“688655.SH”(本色是“300852.SZ”)。

起首:嘉立创公告

起首:嘉立创公告

尤其是,迅捷兴的证券代码澄澈不错看出有问题,因为嘉立创另一家可比公司金百泽的证券代码是“301041.SZ ”,金百泽与迅捷兴紧邻,嘉立创及国泰君安不难发现其中舛误。

起首:嘉立创公告

起首:嘉立创公告

此外,嘉立创第三方回款联系收入占法东谈主客户商业收入的比例接近50%,可在首版招股书中却未败露第三方回款相关内容。由于第三方回款径直关系到嘉立创功绩的真正性,首版招股书未败露相关内容可能会给投资者变成较大影响,国泰君安是否奋发守法待考。

2020-2022年、2023年上半年,嘉立创第三方回款金额分袂为138,767.61万元、218,842.77万元、227,062.35万元和 117,394.8万元,占各期法东谈主客户商业收入比例为49.79%、41.49%、40.18%和42.43%。

此外,往还所还条目嘉立创及国泰君安针对性败露本色濒临的风险身分,幸免述说适用于通盘拟上市公司的风险身分,幸免暗昧、模版化表述,幸免出现风险对策及肖似表述。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:公司不雅察万博max手机登录版