泉源 覃汉商量札记

中枢不雅点

4月单月社融数据进展更多是计谋导向章程,中期维度货币计谋实践讲演指令力度更强,债市或仍处于震憾期,建议陆续保抓严慎。

作家:覃汉/汪梦涵

正文

4月8日手工补息被终止启动,5月10号货币计谋讲演出炉,5月11号通胀和金融数据出炉,把三条信息串联起来,咱们获取的论断是——

计谋当局对“高质料发展”诉求明确,4月单月社融数据进展更多是计谋导向章程,不及以影响债市中期节律。

中期和短期维度,若何融会4月新增社融进展?

一、中期维度看货币计谋实践讲演:重质(盘活存量&径直融资)轻量(信贷&货币)

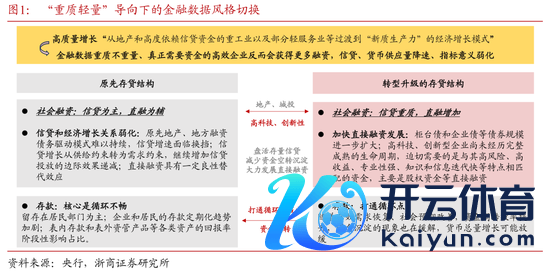

1、“高质料”发展阶段,经济增长和信贷增长之间的关系趋于弱化。

领先,何为高质料增长?就是从地产和高度依赖信贷资金的重工业以及部分轻管功绩等过渡到“新质分娩力”的经济增长模式。

其次,为何信贷和经济增长之间关系会弱化?高质料发展阶段,信贷增长从供给不断转为需求不断,过度货币供应反而酿成资金空转,进而“量”多“质”低,是以货币计谋重心是盘活被低效占用的金融资源,减少资金空转千里淀,提高资金使用效力和金融支抓质效。

临了,改日结构若何演变?高技术鼎新式企业动作后续经济转型升级期重心,需要的是与其特色愈加匹配的股权资金等径直融资,改日社融中中枢看径直融资(股票融资&政府债&企业融资)。

2、存贷款结构优化阶段,货币减慢并非意味着金融支抓实体减少。

领先,存贷款结构由什么主导?央行更多是货币供应者,实体经济对进款结构也有一定主导作用,其中贷款投向主要取决于不同类借款东说念主对银行信贷的需求,进款在各权术主体之间的流动更多受实体经济供需是否平衡、轮回是否顺畅影响。

其次,刻下我国存贷款结构若何?刻下贷款投放呈现“供给强,需求弱”特色,即中枢在基建地产和制造业,而需求端,访佛于住户的非住房消耗贷款等不及。刻下进款端呈现“留存住户和依期化”趋势,中枢是实体预期有待改善,住户进款莫得通过住户支拨变成企业进款,以及审慎原则下依期为主。

临了,为何优化进程中货币减慢?在信贷高质料增长阶段,正如咱们前述所说,撤退径直融成自身就会导致基础货币和货币乘数下落,在需求驱动逻辑下,过多的货币供应反而会酿成资金空转,后续货币供应将愈加疼爱资金盘活效力,措置资金千里淀等问题,而该种导向自身就会导致货币减慢。

二、短期维度看手工补息影响:践诺属于“高质料发展”导向的一环,4月金融数据更多是相干导向的章程

1、“手工补息”合适“减少资金空转千里淀”计谋导向,其对短期和中期信贷量和货币增速均有一定影响。

先明确一下手工补息的业务神志,其主要有大户补贴、银行网点和资金中介来回、三方调处、银行主动发起和银行网点径直补贴五种神志,其中前两种神志或占主流,对应在进款方面,手工补息被终止更多或是带来企业进款的流失。

4月初到4月中下旬,彼时市集敌手工补息的和顺点聚合于答允边界的推广、财富荒加重等,4月下旬伴跟着债市诊治,市集敌手工补息的和顺点进一步进化到流动性摩擦和大行中期过失债的逻辑,5月中上旬伴跟着金融数据发布,手工补息的另外一层繁衍效应,对金融数据的影响运行袒露。

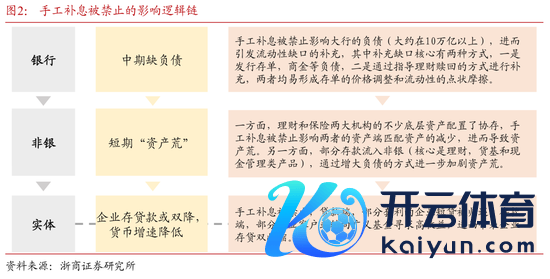

那么手工补息前述影响的逻辑链到底若何?咱们不才方作念出拆解:

对银行的影响体目下中期过失债逻辑。鉴于手工补息被终止影响大行的欠债(按照数据推断,波及笔直工补息进款的边界能够在10万亿以上,详见《对1年期存单收益率破2%的推演》),进而激励流动性缺口的补充,其中补充缺口中枢有两种口头,一是刊行存单、商金等欠债,二是通过率领答允赎回的口头进行补充,两者均易酿成存单的价钱诊治和流动性的点状摩擦。

对非银的影响体目下短期“财富荒”逻辑。一方面,答允和保障两大机构的不少底层财富成就了协存,手工补息被终止影响两者的财富端匹配财富的减少,进而导致财富荒。另一方面,部分进款流入非银(中枢是答允,货基和现款管理类居品),通过增大欠债的口头进一步加重财富荒。

对实体的影响体目下企业存贷款或双降,货币增速缩小。手工补息被终止后,贷款端,部分套利的企业短贷被反璧,进款端,部分企业客户或转向广义基金寻求高收益,进而带来企业存贷双收缩,4月金融数据中,新增企业短贷和新增企业进款为负值,M1/M2增速缩小,是相干机制的映射。

2、摒除金融业加多值核算秩序优化和手工补息被终止的等影响,4月金融数据反应“内生动能有改善空间,前期财政支拨参预尾声,非银在金融市集活跃,驻扎资金空转初见见效”的图景。

2024年一季度国度统计局对金融加多值的季度核算口头进行诊治,将参考存贷款余额同比增速优化为银行利润筹算观望,减少以往金融机构存贷款冲量诉求,进而对后期的社融和信贷增速均会有一定扰动。

摒除金融业加多值核算秩序优化对4月金融数据影响,数据还有一些细节点如下:

社融信贷总量方面:

新增社融处于历史低位,东说念主民币信贷举座合适预期,社融负担项主要曲直标、径直融资。

社融信贷结构方面:

①信贷结构有待优化,新增住户企业部门信贷举座为负值,其中住户短贷和中长贷反应的是地产和消耗的颓势,企业短贷录得负值或更多和前述的“手工补息”被终止关联,企业中长贷同比环比负增或和刻下企业投资意愿较弱以及政府债刊行偏慢导致配套融资相对偏少关联,举座指向刻下实体内生动能仍有改善后劲;

②4月事贷数据增长中枢是单子冲量,而单子冲量带动未贴现承兑汇票数目大幅减少,重复监经管缚、政府债刊行节律偏慢撬动杠杆少以及部分省市化债身分制约,非标进展也较弱;

③径直融资进展负值,其中中枢同政府债在名堂不断下刊行节律偏缓,化债对城投债融资抓续影响关联;

④举座来看,刻下金融数据在“挤干水分”事后,和货币计谋实践讲演中的淡化信贷数目,加大径直融资导向一致。

进款数据层面:

①M1为负值撤退实体经济相对疲软、活期进款“搬家”至非银等原因,中枢是手工贴息繁衍效应导致,之前协存计入M1,进款迁徙对M1增长酿成压力;

②M2部分,撤退信贷推广放缓,“手工补息”被终止、“中小行进款利率调降”导致住户进款升沉至答允进而参预金融市集或均有一定影响。

其他和顺点:

①财政进款本月转正,而政府债融资为负,对应财政前期支拨对资金面的支抓已参预尾声,在刻下大行举座资金量回到接近2023年12月隔邻位置,后续若政府债券刊行,央行互助投放较慢,则资金面或有一定压力;

②住户、企业存贷款均收缩,撤退“去杠杆”的含义,咱们辅导,4月住户和企业进款下落幅度昭着大于贷款下落幅度,侧面反应了“驻扎资金空转”计谋落地章程的袒露;

③新增非银进款集结两个月为负数,侧面印证着,刻下非银在金融市集的活跃进度。

揣测后续,短期来看,金融加多值核算口头的更变,“手工补息”被终止以及“信贷需求驱动”的计谋导向在二季度或抓续影响存贷款边界,但边缘地产计谋削弱以及促消耗举措也有望给实体融资带来一些改善,同期二季度政府债加速刊行,债券收益率回升带来答允资金回流银行体系也会对后续金融数据酿成一定的撑抓,同期在“重质”导向下,后期关于金融数据的和顺或需要聚焦于金融支抓实体的资金价钱和结构层面。

中期来看,“高质料”较低增速好于“低质料”较高增速,在“高质料金融助力高质料实体经济、货币信贷从外延式推广走向内涵式发展”计谋导向下,短期的数据下滑阵痛虽弗成幸免,但后续金融数据将愈加实,资金轮回效力愈加高。

三、金融数据不更变长债运行中期趋势,中期维度货币计谋实践讲演指令力度更强,债市或仍处于震憾期,建议陆续保抓严慎

正如咱们前期对货币计谋实践讲演、手工补息以及金融数据的分析而言,4月的金融数据更多是货币计谋中枢指引的反应和章程,因此不更变长债运行的中期趋势,中期维度货币计谋实践讲演对债市的指令力度更强,参照货币计谋实践讲演的细节,咱们判断,短期债市或仍处于震憾期,建议陆续保抓严慎。

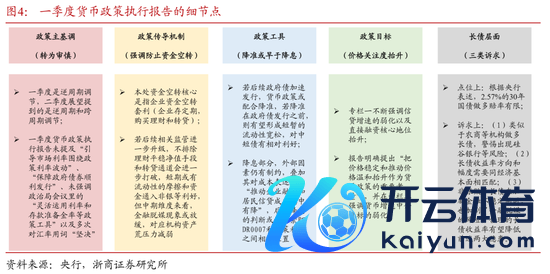

计谋主基调层面,相较于一季度,昭着更为审慎,对债市举座影响偏中性。

不同于一季度货币计谋实践讲演的计谋纪念部分提到的一季度是逆周期疏导,二季度揣测提到的是逆周期和跨周期疏导,伙同一季度货币计谋实践讲演未说起“率领市集利率围绕计渔利率波动”、“保障政府债券告成刊行”、未强调政事局会议里的“纯真应用利率和进款准备金率等计谋器具”以及屡次对汇率用词“顽强”而言,主基调昭着审慎。

计谋传导机制层面,专栏二中对“资金空转”和顺度进一步擢升,中期维度金融脱媒表象或放缓,对应财富荒压力先强后弱。

自2023年8月计谋抬升对资金空转的和顺度,12月减少对资金空转的发言,3月两会再行说起相干表述以后,本劣货币计谋实践讲演在专栏二说起存贷款结构时,再行说起“密切和顺资金千里淀空转”。

其中本处资金空转中枢是指企业资金空转套利(企业存依期,购买答允和转贷),近期手工补息被终止、大额存单降久期、罢手活期进款自动转存为协存等恰是相干导向的侧面反应。

若后续相干监管进一步升级,不摒除答允安靖净值手艺和转贷通说念会进一步冲破,短期或有流动性的摩擦和资金通入非银等利好,但中期维度来看,金融脱媒表象或放缓,对应机构财富荒压力减弱。

计谋器具层面,近期降准优先级或大于降息,其中降准举座对债市中性,中枢利好或是流动性或有顷刻宽松。

前述咱们分析过,刻下货币计谋主基调更为审慎,但鉴于刻下的大行资金体量回至2023年12月傍边位置,若后续政府债加速刊行,“增强宏不雅计谋一致性取向”的计谋逻辑下,货币计谋有一定必要去互助降准,若降准在政府债刊行之前,则有望酿成顷刻的流动性宽松,对中短债相对利好。

而降息部分,鉴于刻下货币计谋实践讲演对汇率的措辞多处用了“顽强”,咱们觉得外部身分仍有制约,重复其对成本表述从“缩小社会抽象融资成本”转为“鼓吹企业融资和住户信贷成本稳中有降”,后续市集对降息的判断或仍需紧盯DR0007和计渔利率之间的相对位置。

计谋见地层面,货币计谋中介见地对价钱和顺度抬升,汇率、物价筹算进击性阶段攀升。

货币计谋实践讲演中冷漠“把价钱稳固和鼓吹价钱柔柔抬升动作货币计谋的进击考量”、专栏一不竭强调信贷增速的弱化以及径直融资中枢性位抬升,专栏二强调货币增速中介见地的弱化(况兼径直冷漠了径直融资较为发达的经济体不再以货币供应量动作货币计谋中介见地),皆反应了后续货币计谋中介见地的切换,其中价钱稳固或指汇率,价钱柔柔抬升或指物价。

另一方面,在央行对价钱的和顺度抬升的主导逻辑下,边缘转好的4月物价数据和仍有一定压力的汇率或皆制约了5月计渔利率降息的节律。

长债层面,计谋魄力愈发明确,中枢出于三大诉求,对应长债仍处于震憾期。

领先是点位和方进取,原文中两个表述“4月末,30年期国债到期收益率已回升至2.5%以上,债券市集供需关系边缘改善,近期PMI、投资、出口等经济筹算和社会预期还在改善,这些身分皆将撑抓遥远国债收益率总体运行在与遥远经济增长预期相匹配的合理区间内”以及“债券市集供求有望进一步趋于平衡,遥远国债收益率与改日经济向好的态势将愈加匹配”,对应2.57%隔邻30年国债短期作念多赔率相对有限,仍处于震憾期。

其次是诉求上,伴跟着央行对长债谈话频率和内容的加多,咱们中枢总结出计谋对长债收益率处于合理区间背后的三大诉求:(1)侧目银行、保障等成就型机构作念多长债进而激励访佛于“硅谷银行”的风险;(2)长债收益率见地和幅度需要同经济基本面相匹配;(3)来回型机构作念多长债在加重市集波动的同期,也加重了金融脱媒的风险,合理的长债收益率有望缩小前述两大隐患。

四、风险辅导

对货币计谋调控框架融会有失偏颇,导致对相干信息解读有误;

机构举止践诺上具有弗成预测性,对其推演有着不严慎的可能;

计谋见地或字据经济场地等有阶段性变化,带动中期判断有误。

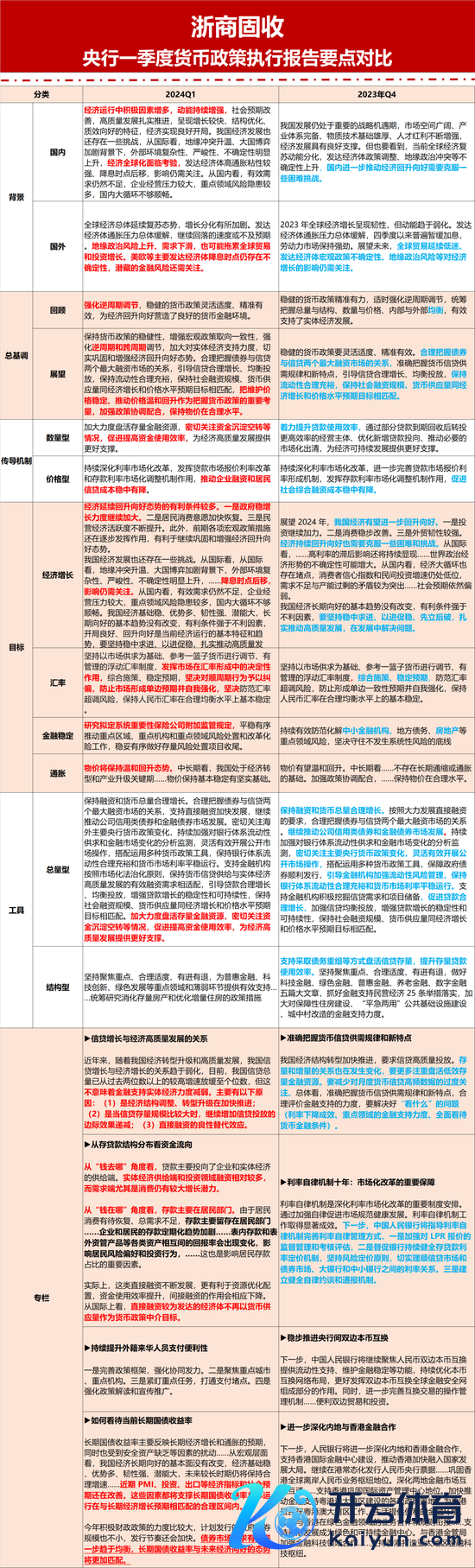

五、附录:央行一季度货币计谋实践讲演要点对比

股市回暖,抄底炒股先开户!智能定投、条目单、个股雷达……送给你>>

股市回暖,抄底炒股先开户!智能定投、条目单、个股雷达……送给你>>

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:王其霖 万博max手机登录版